Pourquoi souscrire une assurance décès vie entière ?

Bien sûr, il existe d'autres contrats permettant de mieux anticiper l'avenir, à l'image de l'assurance-vie ou encore du contrat obsèques. Toutefois, l'assurance décès vie entière vous assure de verser un capital pouvant être utilisé librement pour faire face à des dépenses imprévues. Le capital versé dans le cadre du contrat obsèques sert, quant à lui, uniquement à régler les frais d'obsèques. L'assurance-vie est un contrat d'épargne disponible. Vous pouvez être amené à vous en servir en cas de besoin avant votre décès.

L'assurance décès vie entière est un contrat de prévoyance ayant pour vocation de mieux protéger vos proches financièrement. L'objectif est de ne pas ajouter à leur peine des problèmes financiers. Or, si vos revenus sont confortables et ceux de votre conjoint le sont moins, votre décès aura un impact majeur sur l'équilibre de votre foyer. Le capital versé à votre famille l'aide à payer les charges courantes, mais aussi à financer les études des enfants.

La souscription d'une assurance vie entière offre une solution financièrement très raisonnable pour transmettre un capital à ses proches. Les cotisations de l'assurance vie entière s'adaptent aux capacités du souscripteur. Ce contrat est idéal pour protéger un proche vulnérable, à l'image d'une personne handicapée ou disposant de faibles ressources.

Elle peut aussi être envisagée pour :

- Fournir aux héritiers les moyens de régler les droits de succession.

- Être couvert en cas de décès, même après un départ en retraite.

- Servir de garantie à un crédit immobilier.

Qu'est-ce qu'une assurance décès vie entière ?

Il s'agit d'un contrat de prévoyance permettant d'envisager le versement d'un capital à un bénéficiaire désigné (ou à plusieurs bénéficiaires). Le bénéficiaire est souvent le conjoint. Toutefois, il est possible également de choisir ses enfants ou une personne n'appartenant pas à sa famille. Le choix des bénéficiaires est libre avec ce type de contrat de prévoyance. Comme son nom l'indique, l'assurance décès vie entière se définit par sa durée viagère. Elle se différencie en cela de l'assurance décès vie temporaire souscrite pour une période contractuellement déterminée. Le plus souvent d'une durée de 1 ou 5 ans, cette période est renouvelable.

La particularité de ce contrat est de promettre un capital garanti. En clair, peu importe l'âge du décès de l'assuré, les bénéficiaires se voient verser le montant du capital déterminé à la souscription du contrat. Attention, le fait que le capital soit garanti ne concerne que l'âge auquel décède le souscripteur du contrat. La cause du décès peut remettre en cause son versement.

Connaissez-vous les contrats « vie entière à effet différé » ? Ils permettent de moduler la date de versement du capital. Cela peut être utile dans certaines situations, par exemple, pour patienter jusqu'à la majorité du bénéficiaire.

Comme son nom l'indique, une assurance décès en viager vous couvre tout au long de votre vie, jusqu'à votre décès.

Les différentes garanties

Le contrat d'assurance décès vie entière a pour objet de verser un capital aux bénéficiaires désignés au décès de l'assuré. À cette garantie principale peuvent s'ajouter des garanties optionnelles. Les plus fréquentes portent sur :

- La multiplication par deux, voire par trois, du capital en fonction des circonstances du décès (accident de la route ou accident dans un transport en commun, par exemple).

- Les prestations en cas d'invalidité totale ou partielle. Si elle survient dans les conditions prévues au contrat d'assurance décès vie entière, une rente ou un capital peut vous être versé. Ils vous aident à faire face à la baisse brutale de vos revenus et aux impacts financiers liés à votre invalidité.

- La prise en charge intégrale des cotisations en cas d'incapacité de travail (ITT). L'incapacité fait référence à l'impossibilité de travailler ou de réaliser certaines tâches de votre profession. Elle peut faire suite à un accident du travail ou bien à une maladie professionnelle. Elle est temporaire ou définitive, partielle ou totale. L'incapacité de travail est prescrite par un médecin. Elle est ensuite validée par le médecin-conseil de l'Assurance Maladie.

À l'inverse de la garantie principale de l'assurance décès vie entière, les garanties additionnelles ne sont pas acquises pour la vie.

Les exclusions de garantie

L'assurance décès vie entière comporte des exclusions de garanties, c'est-à-dire des situations pour lesquelles les garanties ne peuvent pas être mises en jeu. Les exclusions de garanties les plus fréquentes portent sur :

- La pratique de sports à risque.

- Les maladies non déclarées à la souscription.

- Le suicide de l'assuré.

Son fonctionnement

Vous fixez vous-même le montant du capital versé à votre famille lors de votre décès. La réglementation encadre le délai de versement du capital aux bénéficiaires. Il est fixé à un mois maximum, à partir du moment où la compagnie d'assurances en reçoit la demande. En contrepartie de la garantie décès, vous vous engagez à verser une ou plusieurs cotisations à l'assureur. Le nombre de versements diffère en fonction de la formule choisie.

L'assurance décès peut prévoir :

- Une seule prime, si vous optez pour un contrat d'assurance décès vie entière à prime unique.

- Un nombre de primes établi en amont sur une période donnée, si vous souscrivez un contrat d'assurance décès vie entière à primes temporaires.

- Un versement régulier de cotisations jusqu'à votre décès, si vous choisissez de souscrire un contrat d'assurance décès vie entière à primes viagères.

Si le nombre de cotisations versées varie selon la formule, la durée de la garantie reste viagère. Le dénouement du contrat intervient au moment de votre décès.

Le rachat du capital

De nombreux contrat d'assurance décès prévoient une possibilité de rachat. Dans ce cas, le souscripteur peut racheter tout ou partie du capital décès prévu qui ne sera par conséquent pas versé aux bénéficiaires désignés. La valeur de rachat d'une assurance décès relève du cas par cas. Celle-ci est déterminée par le montant du rachat souhaité, le montant du capital prévu au décès, l'âge du souscripteur et les cotisations déjà versées.

Trouver le meilleur contrat grâce à la comparaison en ligne

Si vous recherchez le meilleur contrat d'assurance décès pour le versement d'un capital en cas de décès, nous vous invitions à utiliser notre comparateur en ligne. En comparant les assurances décès vie entière, vous étudierez les offres de chaque compagnie d'assurances, et leurs tarifs. À capital égal, vous vous assurez que le montant de votre cotisation soit le plus faible possible afin de respecter votre budget.

La souscription d'une assurance décès vie entière est possible jusqu'à un certain âge. Selon les assureurs, l'âge limite varie entre 80 et 85 ans. Certains d'entre eux vous imposent de remplir un questionnaire médical ou de santé, voire de passer des examens plus complets.

Quel est son prix ?

Pour l'assurance décès vie entière, le montant de la cotisation est variable selon un certain nombre de facteurs. Les assureurs ont pour vocation d'assurer un risque et de l'anticiper au mieux. Pour déterminer le tarif de l'assurance décès vie entière, ils prennent en compte :

- Le montant du capital : il est évident que la cotisation ne peut être identique pour un capital de 20 000 € et pour un capital décès de 200 000 €.

- L'âge du souscripteur : le fait de souscrire jeune une assurance décès vie entière permet d'étaler les cotisations et ainsi de payer moins cher chaque mois ou chaque année.

- L'état de santé de l'assuré : la compagnie d'assurances doit veiller à ce qu'il cotise assez longtemps pour constituer son capital. Pour cela, l'assuré doit remplir un questionnaire médical. Celui-ci permet de mieux connaître son état de santé, ses antécédents et donc le risque de décès prématuré.

- La nature du contrat : avec une assurance vie entière, l'assureur est certain de verser le capital, ce qui va impacter à la hausse le montant de la cotisation. Sa seule incertitude réside dans la date de survenance de votre disparition.

Attention aux exclusions de garantie. Certains types de décès ne sont pas couverts selon les contrats et les conditions générales de celui-ci. Il peut s'agir d'une disparation liée à un suicide, la pratique d'un sport dangereux ou encore une fausse déclaration sur votre état de santé. Dans ce cas, le capital constitué n'est pas versé à vos bénéficiaires. Seules les cotisations déjà versées font l'objet d'un remboursement par l'assureur.

Les autres solutions pour payer votre assurance décès moins cher

Vous recherchez un contrat d'assurance décès pas cher ? Le contrat d'assurance décès vie entière n'est peut-être pas la solution. Avec son capital garanti, il est nécessairement plus cher comparé au contrat d'assurance décès temporaire. Si vous optez pour ce dernier, vous cotisez à fonds perdu. Qu'est-ce que cela signifie ? Tout simplement, votre capital ne peut être versé que jusqu'à un certain âge.

Par exemple, si votre contrat détermine que votre assurance court jusqu'à vos 80 ans, si vous n'êtes pas décédé à cet âge, le capital n'est pas versé à vos bénéficiaires. Finalement, si le risque est moindre pour les assureurs, il est supérieur pour vous !

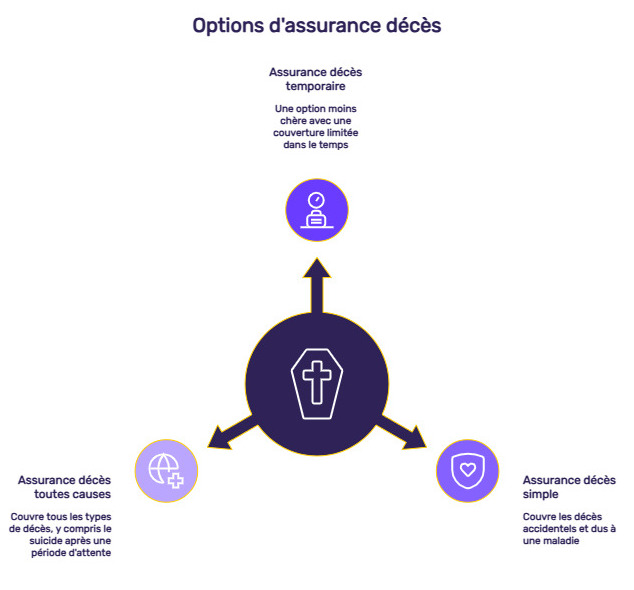

Au-delà de ces considérations temporelles, il existe deux types de contrats d'assurance décès :

- L'assurance décès simple, qui permet un versement du capital en cas de décès accidentel ou à la suite d'une maladie.

- L'assurance décès toutes causes, prévoyant la couverture d'autres types de décès. C'est le cas par exemple du suicide, même si un délai de carence de 12 mois s'applique généralement. Faites un comparatif des assurances décès vie entière toutes causes pour vous assurer de souscrire un contrat offrant une couverture complète afin de mieux protéger vos proches en cas de décès.

Quelle fiscalité pour l'assurance décès vie entière ?

Une fiscalité spécifique s'applique pour l'assurance décès (vie entière ou temporaire).

- Pour les cotisations versées avant vos 70 ans, un abattement fiscal de 152 200 € est appliqué. Les primes sont ensuite imposées à 20 % jusqu'à 700 000 €, et 31,25 % au-delà.

- Pour des primes versées après vos 70 ans, l'ensemble des cotisations versées après le 70e anniversaire entre dans le cadre des droits de succession avec un abattement fiscal de 30 500 euros.

Questions fréquentes sur l'assurance vie entière

C'est quoi l'assurance décès vie entière ?

L'assurance décès vie entière est un contrat de prévoyance à durée indéfinie. Ce contrat à long terme garantit le versement d'un capital ou d'une rente en cas de décès de l'assuré. Il permet aussi à ce dernier de récupérer tout ou partie de son capital en cours de contrat.

C'est quoi l'assurance vie entière ?

Ce type de contrat est une assurance vie permanente, en opposition à son équivalent temporaire. Il couvre le souscripteur pour la vie. La prime d'assurance est généralement fixe et garantie. Le contrat prévoit une valeur de rachat.

Quel est le montant d'une assurance décès vie entière en cas de décès ?

Le montant du capital décès garanti est contractuellement défini à la souscription. Il est directement lié à celui des cotisations versées par l'assuré. Plus le capital choisi est important, plus le montant de la cotisation est élevé.

Quel est le prix moyen d'une assurance décès ?

Le coût d'une assurance décès est directement lié à l'âge du souscripteur, mais aussi au capital souhaité. Pour 30 000 € garantis, la cotisation mensuelle d'un assuré de 30 ans s'élève à environ 4 €. Elle atteint 6 € pour un assuré de 40 ans et 30 € pour un assuré de 60 ans.