Bonus-malus : les règles de base

Par défaut, lorsque vous vous assurez pour la première fois, votre bonus-malus (ou Coefficient de Réduction Majoration, CRM) est égal à 1 (ou 100 %). Cela signifie que vous paierez 1 fois la prime de base de l'assureur (ou 100 % de celle-ci).

À chaque année passée sans sinistre responsable, vous êtes considéré comme un meilleur conducteur et la loi fixe une amélioration de votre bonus-malus pour vous permettre de payer votre assurance moins cher. Ainsi, votre bonus-malus est réduit de 5 % chaque année. Il suffit donc dans ce cas de multiplier votre bonus-malus de l'année précédente par 0,95 pour obtenir votre nouveau bonus-malus. On parle alors d'une assurance automobile avec bonus.

En cas de sinistre (partiellement ou totalement responsable), la situation n'est plus la même. Si vous êtes totalement responsable d'un sinistre, vous êtes considéré comme un moins bon conducteur et la loi impose une augmentation de ce bonus-malus : votre taux de bonus-malus initial subira alors une augmentation de 25 % à chaque sinistre totalement responsable. Vous êtes alors dans le cas d'une assurance auto avec un malus. Vous devez donc le multiplier par 1,25. C'est notamment à cause de cette augmentation que votre taux de bonus-malus peut devenir supérieur à 1 (ou supérieur à 100 %).

Si vous êtes partiellement responsable du sinistre, la loi impose une augmentation de votre bonus-malus, mais réduite. Vous serez augmenté de 12,5 % au lieu de 25 % (soit une multiplication par 1,125), peu importe votre degré de responsabilité dans l'accident.

Bon à savoir : si vous restez à un bonus de 0,50 (ou 50 %) pendant au moins 3 ans, la loi vous permet de rester à ce bonus-malus de 0,50 lors de votre premier accident responsable.

Calcul du bonus-malus : qu'est-ce que la descente rapide ?

Vous l'aurez compris, le malus augmente plus vite comparé au bonus. Il serait possible d'imaginer qu'il faudra des années à un conducteur malussé pour revenir à un coefficient de 1. Pourtant, l'annexe de l'article A121-1 du Code des assurances stipule qu'après 2 années consécutives sans accident responsable, le CRM retombe automatiquement à 1. On parle alors de « descente rapide ».

Un calcul de bonus-malus pour mieux comprendre

Il suffit de faire une simulation pour bien comprendre comment le bonus-malus impacte le montant de la prime d'assurance.

Vous avez un coefficient de bonus-malus de 0,80. Vous avez un accident de la route. D'après le constat amiable, vous n'êtes pas responsable de l'accident. Comme un conducteur n'ayant pas eu d'accident dans l'année, votre bonus augmente, il sera l'année suivante de 0,76 (0,80 x 0,95). Si la prime de référence sur la période était de 1 000 €, elle sera l'année suivante de 1 000 x 0,95 = 950 €.

Cette fois, vous avez un accident de la route dont vous êtes entièrement responsable. Votre bonus sera de 1 l'année suivante. Vous êtes responsable de deux accidents, votre bonus sera alors de 1,25 (0,8 x 1,25 x 1,25). Une pénalité s'applique à chaque accident responsable. Avec une prime de référence sur la période de 1 000 €, l'année suivante elle sera de 1 000 x 1,25 x 1,25 = 1 562,50 €.

Bon à savoir : Le malus ne peut excéder 3,5.

Imaginons que vous soyez partiellement responsable d'un accident. L'année suivante, votre coefficient sera de 0,9 (0,8 x 1,125).

Le malus engendre des majorations, comme c'est le cas pour un jeune conducteur victime d'une surprime en raison de son manque d'expérience ou d'un conducteur résilié. La compagnie d'assurances assure un risque qu'elle doit définir selon le profil du conducteur.

Barème de bonus automobile

Le tableau ci-dessous vous explique le calcul d'un bonus-malus dans le cas où vous cumulez plusieurs années sans accident responsable, en partant d'un bonus-malus neutre, autrement dit à 100 %. Comme vous pouvez le constater, il faut 13 années d'assurance consécutives sans accident responsable (l'accident non responsable ne compte pas) pour obtenir un bonus maximal.

| Nombre d'années sans accident responsable | Coefficient de Réduction Majoration (CMR) | Autrement dit, vous avez donc : |

|---|---|---|

| 1 année | 0,95 | 5% |

| 2 années | 0,90 | 10% |

| 3 années | 0,85 | 15% |

| 4 années | 0,80 | 20% |

| 5 années | 0,76 | 24% |

| 6 années | 0,72 | 28% |

| 7 années | 0,68 | 32% |

| 8 années | 0,64 | 36% |

| 9 années | 0,60 | 40% |

| 10 années | 0,57 | 43% |

| 11 années | 0,54 | 46% |

| 12 années | 0,51 | 49% |

| 13 années | 0,50 | 50% |

Les assurés conservent-ils leur coefficient de bonus-malus en changeant d'assurance auto ?

Oui, la récompense (le bonus) et la sanction (le malus) sont conservés. Aussi, même en souscrivant un nouveau contrat d'assurance auto, les conducteurs vertueux conservent leur bonus, tandis que les automobilistes responsables d'accidents conservent leur malus. Cela s'explique simplement. Si la situation était différente, les conducteurs récompensés par un bonus ne changeraient jamais d'assurance et les conducteurs malussés changeraient tous les ans.

Par ailleurs, soulignons qu'après une interruption de couverture d'assurance excédant trois ans, le système de bonus-malus, reste intact. En clair, votre bonus est valable à vie.

Le relevé d'information : un document précieux pour les assureurs

Lorsque vous résiliez votre assurance auto, votre nouvelle compagnie d'assurances vous demande un relevé d'information. Ce document, fourni par l'ancien assureur, contient deux informations essentielles : le coefficient de bonus-malus et le nombre de sinistres récents. Le RI indique le nombre d'accidents dont vous êtes responsable, ce qui lui permet de mieux vous connaître en tant qu'automobiliste. Rappelons que les assureurs s'appuient sur des éléments les plus concrets possibles pour fixer le prix de votre cotisation. Les critères clés pour fixer le prix de l'assurance auto sont les caractéristiques de la voiture, les garanties souscrites (assurance au tiers, assurance tous risques) et le profil du conducteur.

Malus auto : quelle assurance souscrire ?

Vous n'avez pas atteint de bonus maximum ? Pire, vous avez un malus ? Votre cotisation d'assurance va augmenter. C'est le moment d'adopter une bonne conduite, d'éviter les accidents responsables durant au moins deux années consécutives et d'atteindre le montant du bonus qui vous permettra de faire des économies. En raison de la majoration de la prime, c'est peut-être aussi le moment de revoir votre contrat d'assurance.

La souscription d'un contrat au tiers avec simplement la responsabilité civile (voire le bris de glace) permettra de réduire le montant de la cotisation en attendant de réduire votre malus. Le Code des assurances impose de souscrire une assurance auto pour tous les véhicules terrestres à moteur, mais uniquement une formule au tiers, vous n'êtes donc pas contraint d'assurer tous les risques. Aussi, vous respectez votre obligation d'assurance tout en maîtrisant votre budget.

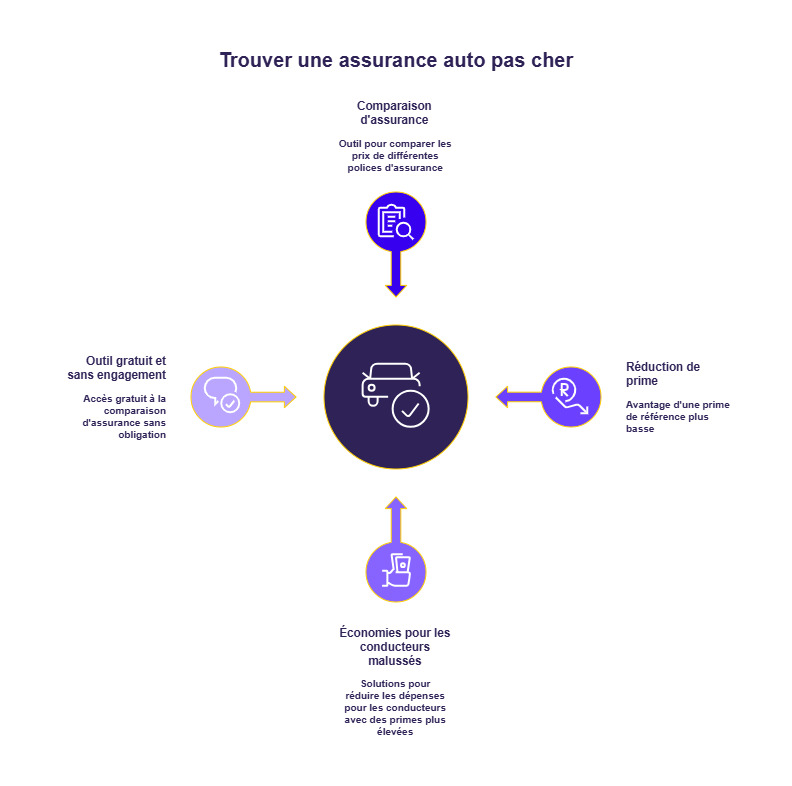

Comparer pour trouver une assurance moins chère

Le comparateur d'assurances permet de bénéficier d'une prime de référence moins élevée. Si cela permet au conducteur avec un bonus de faire des économies, le conducteur malussé a tout intérêt à trouver une assurance auto moins chère. Pénalisé par une surprime, il doit trouver des solutions pour réduire ses dépenses en attendant d'avoir un bonus.

Le comparateur d'assurances est un outil gratuit et sans engagement qui permet de comparer le prix de l'assurance des véhicules neufs et des véhicules d'occasion et de bénéficier du meilleur rapport qualité/prix.

Résiliation d'assurance auto : comment ça marche ?

Vous souhaitez trouver un nouvel assureur pour réduire votre échéance annuelle ? Nous l'avons constaté, cela n'aura pas d'impact sur le calcul du coefficient. Le seul objectif est de trouver l'offre d'assurance la moins chère selon votre situation.

Il est possible de résilier, grâce à la loi Hamon, après un an de contrat. Pas besoin de vous justifier, vous envoyez un courrier à votre assureur et respectez un préavis d'un mois. Vous pouvez ainsi chercher un nouvel assureur pour obtenir une échéance plus favorable.

Bon à savoir : Il ne faut pas confondre le coefficient de bonus-malus avec le bonus écologique ou le malus écologique. Ceux-ci ne sont pas liés à votre conduite, mais à votre véhicule. Si vous achetez un véhicule électrique ou émettant peu de CO2, vous bénéficiez d'un bonus écologique. Pour l'achat d'une voiture polluante, vous écopez d'un malus à l'achat.

Questions fréquentes sur le calcul du bonus-malus

Comment calculer le bonus-malus ?

Pour calculer un bonus-malus, c'est simple, il vous suffit de reprendre votre coefficient de réduction majoration pour la période de référence. Ensuite, vous le multipliez par 0,95 si vous n'avez été responsable d'aucun accident ou par 1,25 si vous avez été responsable d‘un accident de la route.

Tous les sinistres sont-ils pris en compte dans le calcul du bonus-malus ?

Non, tous les sinistres n'impactent pas le calcul du bonus-malus. Par exemple, en cas de bris de glace ou de vol de votre véhicule, votre CRM n'évolue pas. Seuls les sinistres pour lesquels votre responsabilité est engagée sont pris en compte dans le calcul du CRM et impactent le tarif de votre assurance auto.

Comment calculer 25 % de malus ?

Pour calculer 25 % de malus, c'est très simple, il vous suffit de prendre le coefficient de bonus-malus de référence et de le multiplier par 1,25. Par exemple, avec un bonus de 0,80, un malus de 25 % fera passer votre CRM à 1.