Vous souhaitez souscrire une nouvelle assurance auto ? Changer de contrat pour bénéficier d’un meilleur tarif ? Notre comparateur en ligne vous permet de comparer plusieurs devis en quelques clics. Grâce à cette simulation, obtenez immédiatement des offres personnalisées, sélectionnées pour leur très bon rapport couverture/prix.

Comment fonctionne un devis d'assurance auto ?

Le devis d'assurance auto est un document détaillant l'offre proposée par une compagnie d'assurances. Il indique :

- Le niveau de garantie.

- Le montant de la prime annuelle.

- Les plafonds d'indemnisation.

- Les franchises appliquées.

Il s'agit d'un document indispensable pour comparer les formules, afin de faire un choix éclairé.

Notre comparateur en ligne vous permet de comparer plusieurs devis. En quelques clics, obtenez des offres sur mesure au meilleur prix.

Bon à savoir : Aucune limitation ne s'applique

Notre comparatif peut être utilisé autant de fois que nécessaire, à n'importe quel moment. Vous pouvez vous y connecter au moment de vous assurer pour la première fois, mais aussi en cours de contrat. N'hésitez pas à vérifier régulièrement si de nouvelles offres sont disponibles, si elles peuvent vous permettre de réaliser des économies.

Combien coûte une assurance auto ?

Le tarif d'une assurance auto dépend en partie du profil du conducteur comme des garanties. Effectuer une simulation vous permet de mieux vous projeter.

Estimation du prix d'une assurance auto par formule

Nous vous dévoilons le prix moyen d'une assurance auto en 2024 selon les garanties de votre contrat.

| Formule | Prix moyen |

|---|---|

| Au tiers | 526 € |

| Tiers + vol et incendie | 627 € |

| Tous risques | 808 € |

Tarifs sur base des restitutions de notre baromètre des prix entre janvier et décembre 2024.

Les critères qui impactent le prix des assurances auto

Chaque compagnie évalue les risques à sa manière. Elles disposent de leur propre grille de calcul. Pour être certain d'obtenir le meilleur prix, à garantie équivalente, utilisez notre simulateur d'assurance auto.

Le type de formule souscrite, le modèle de la voiture, le profil du conducteur, le montant de la franchise ont un fort impact sur le montant de la prime :

- La formule au tiers est la plus économique. Elle comprend la garantie responsabilité civile, obligatoire pour tous les automobilistes. En cas d'accident responsable, cette assurance au tiers indemnise les dommages corporels et matériels des victimes. Elle ne prend pas en charge les frais de réparation du véhicule de l'assuré suite au sinistre.

- Avec un contrat au tiers étendu, aussi appelé intermédiaire, la couverture est plus protectrice. Au-delà de la responsabilité civile, elle couvre votre véhicule pour le bris de glace, l'incendie ou le vol, les catastrophes naturelles.

- La formule tous risques, la plus chère, est la plus complète. Aux garanties précédemment évoquées s'ajoute la garantie tous dommages en cas d'accident responsable, etc.

Selon les contrats, les services d'assistance en cas de panne et le véhicule de remplacement peuvent être inclus ou en option.

Il existe par ailleurs des offres d'assurance auto sur mesure. Vous avez le choix entre deux options :

- L'assurance au kilomètre, ou Pay As You Drive, est une assurance auto permettant de payer uniquement en fonction du nombre de kilomètres parcourus.

- L'assurance au comportement, Pay How You Drive, permet de récompenser les conducteurs vertueux. Après sa souscription, un boîtier est placé dans le véhicule et une remise est accordée aux conducteurs prudents.

À qui profite la simulation d'assurances auto ?

La simulation d'assurance auto s'adresse à tous les automobilistes. Toutefois, elle est d'autant plus indispensable pour les conducteurs dont le montant de la prime est plus élevé :

- Jeunes conducteurs.

- Conducteurs malussés.

- Conducteurs résiliés.

Faire une simulation est aussi une solution parfaite pour les petits rouleurs à la recherche d'un contrat spécifique pour réduire le montant de leur prime.

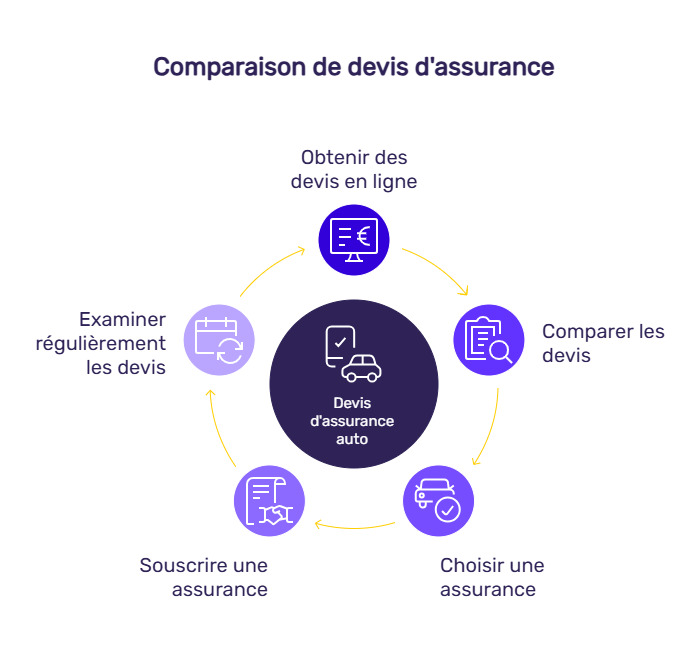

Les étapes pour effectuer une simulation de devis d'assurance auto

Pour réaliser une simulation, vous aurez besoin de plusieurs documents relatifs à votre véhicule, votre pratique de la conduite et votre situation personnelle.

Comment choisir parmi tous les devis d'assurance auto ?

Avant toute souscription, nous vous invitons à étudier plusieurs éléments pour être certain de choisir un contrat adapté à votre profil d'automobiliste.

Les formules

Notre simulateur d'assurance vous propose trois formules, chacune s'adressant particulièrement à certains profils :

- L'assurance au tiers est parfaite pour les personnes dont la prime est élevée (jeune conducteur, conducteur résilié ou malussé). Elle est conseillée plutôt pour des véhicules d'occasion de peu de valeur.

- L'assurance intermédiaire est judicieuse pour une voiture vieillissante pour laquelle vous souhaitez conserver des garanties à l'image du bris de glace, du vol ou de l'option assistance panne.

- L'assurance tous risques est conseillée pour les conducteurs avec une voiture récente et de valeur qui parcourent chaque année de nombreux kilomètres.

Les petits plus à examiner

Lorsque vous réalisez une simulation d'assurance auto pour votre voiture, il est important d'être vigilant sur plusieurs points, à savoir :

- Les garanties.

- Les exclusions.

- Les franchises.

- Les plafonds de remboursement.

Chaque assureur est libre de fixer ses tarifs ou son niveau de garanties pour chaque contrat. Pour comparer le prix des formules proposées, les niveaux de couverture doivent toujours être équivalents.

En utilisant notre simulateur d'assurance auto, vous recevez un tableau complet. Il compare chaque formule présentée. Ce tableau indique le prix, les garanties, les conditions de chaque devis auto. Sa présentation claire et homogène vous donne une bonne visibilité des offres existantes pour vous décider de manière sûre.

Comment souscrire l'une des assurances auto ?

Après avoir fait le tour de notre simulateur, changez simplement d'assurance auto en souscrivant en ligne. Vous serez réorienté vers le site de votre nouvel assureur pour remplir un formulaire de souscription puis envoyer vos documents.

Quelles différences entre estimation et devis d'assurance auto ?

L'estimation permet d'avoir une première idée du coût de votre assurance auto selon vos requêtes. Le devis est un document contractuel plus précis engageant l'assureur.

Peut-on changer d'assurance auto à tout moment ?

Avec la loi Hamon, vous pouvez changer d'assurance auto à tout moment après un an de souscription. Faites une simulation sur notre outil en ligne puis souscrivez en quelques minutes votre nouveau contrat pour faire des économies.