Comprendre le taux annuel effectif d'assurance (TAEA)

Le taux annuel effectif d'assurance (TAEA) correspond au coût de votre assurance emprunteur. Ce taux est appliqué selon la formule choisie par l'assureur, sur le capital emprunté ou sur le capital restant dû. Dans le second cas, le coût mensuel de l'assurance est dégressif au cours du crédit immobilier.

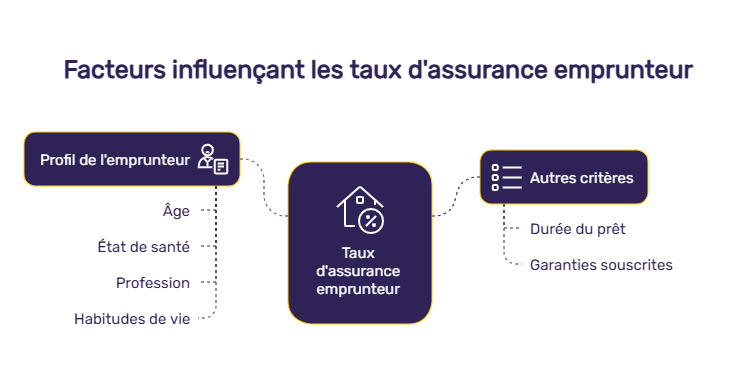

Facteurs influençant les taux d'assurance : profil de l'emprunteur et autres critères

Le TAEA est défini par différents éléments permettant de mesurer le risque. En matière d'assurance emprunteur, il se matérialise par l'impossibilité de rembourser votre crédit suite à :

- Un décès.

- Une invalidité.

- Une interruption temporaire de travail ou une perte d'emploi.

Les facteurs pris en compte pour déterminer le taux annuel effectif d'assurance sont :

- L'âge du souscripteur.

- Son état de santé.

- Sa profession.

- La pratique éventuelle de loisirs risqués.

- La durée du prêt.

- Les habitudes de vie (un fumeur paiera plus cher).

- Le niveau des garanties souscrites.

L'âge du souscripteur

Plus vous empruntez tard, plus le risque de décès avant le terme du crédit est élevé. L'assurance d'un emprunteur de 50 ans sera plus chère par rapport à celle d'une personne de 20 ans.

Le questionnaire de santé

Lorsque vous souscrivez une assurance emprunteur, il est nécessaire de remplir un questionnaire de santé. Selon les réponses apportées, l'assureur peut demander des examens complémentaires ou des comptes-rendus d'opération par exemple.

Dans le cas où le risque de décès prématuré ou de maladie est important, l'assureur va appliquer une surprime. Le montant de la cotisation en sera impacté. La compagnie d'assurances peut aussi exclure certains risques. S'ils se réalisent, vous ne serez pas couvert, vos héritiers devront prendre en charge les mensualités de remboursement.

La loi Lemoine est venue simplifier les formalités de certains emprunteurs. Aujourd'hui, le questionnaire lorsque vous remplissez les deux conditions suivantes :

- Le capital assuré est inférieur à 200 000 €.

- Le prêt est remboursé avant le 60e anniversaire de l'emprunteur.

La profession et les sports à risque

Un emprunteur déclarant une profession à risque (pompier, militaire…) paie plus cher par rapport à une personne travaillant dans un bureau. Déclarer une pratique de sports extrêmes peut engendrer une surprime, voire une exclusion de garantie.

La durée du prêt

Plus vous empruntez sur une longue durée, plus le coût de l'assurance de prêt est élevé. Le taux annuel effectif global s'applique annuellement comme son nom l'indique.

Exemple : vous empruntez 150 000 € sur 15 ans avec un taux d'assurance de 0,4 %. Le coût de l'assurance est de 9 000 €. En empruntant sur 25 ans, ce coût atteint 15 000 €.

Les habitudes de l'emprunteur

Lorsque l'emprunteur déclare être fumeur, il paie plus cher à l'inverse d'un non-fumeur. Par exemple : le TAEA d'un assureur de 30 ans, non-fumeur, est de 0,15 %. Pour un fumeur, il est de 0,21 %.

Les garanties

Le taux d'assurance de prêt immobilier est impacté par le niveau des garanties. En souscrivant uniquement les garanties imposées par l'assurance (décès, PTIA), le taux est plus faible. En revanche, souscrire en plus les garanties IPP, IPT, ITT, perte d'emploi, augmente le tarif.

Exemples de taux d'assurance de prêt immobilier

Exemple 1 : vous empruntez 300 000 € sur 20 ans

Vous avez 30 ans, vous êtes instituteur, non-fumeur, ne pratiquez pas de sport à risque. Vous souhaitez couvrir votre prêt immobilier avec des garanties de base (décès et PTIA). L'assurance vous propose un TAEA à 0,2 %. Le coût total de votre assurance emprunteur est de 12 000 €.

Exemple 2 : vous empruntez 150 000 € sur 15 ans

Vous avez 50 ans, vous êtes gendarme, fumeur et pratiquez le deltaplane. L'assurance décide d'exclure le risque lié à votre pratique sportive. Vous ne payez pas de surprime, mais n'êtes pas couvert en cas d'accident de deltaplane.

Vous êtes considéré comme senior, le risque de décès avant le terme du prêt est plus grand. Le fait d'être fumeur engendre un risque plus important de souffrir d'une maladie grave. Vous exercez un métier à risque, c'est un élément pris en compte par l'assurance. Compte tenu de votre situation, il vous propose un TAEA à 0,8 %.

Le coût de votre assurance de prêt immobilier est de 18 000 €. Vous payez 6 000 € de plus pour un crédit plus court et pour un montant deux fois moins élevé. Cela prouve l'importance de chaque facteur dans le calcul du taux d'assurance pour un crédit immobilier.

Assurance de groupe vs assurance individuelle : laquelle choisir

L'assurance de groupe est la couverture proposée par la banque au moment de la souscription du crédit. C'est la solution adoptée par les emprunteurs pour deux raisons :

- Ils ne prennent pas le temps de comparer les offres, mais souhaitent signer rapidement leur offre de prêt comme leur assurance.

- Ils n'ont pas toujours connaissance de leurs droits.

Depuis la loi Lagarde en 2010, il est possible de bénéficier de la délégation d'assurance. Vous pouvez souscrire l'assurance emprunteur de votre choix auprès de n'importe quel assureur. Vous devez simplement respecter une condition : souscrire un contrat offrant des garanties au minimum équivalentes.

Depuis la loi Lemoine en 2022, vous pouvez changer d'assurance de prêt immobilier à tout moment pour bénéficier d'un meilleur TAEA, dans le but de réduire le coût total du crédit.

Si l'assurance de groupe semble plus simple à souscrire, car incluse dans l'offre de la banque, elle est plus chère. C'est un élément essentiel à prendre en considération.

L'assurance individuelle est réputée bien moins chère. À savoir, l'assurance de prêt immobilier peut représenter 30 % du coût du crédit ! Il vaut mieux prendre le temps de comparer les offres. Lecomparateurassurance.com vous propose de réaliser une économie jusqu'à 32 000 € sur votre assurance de prêt. Cela donne envie de s'intéresser aux offres concurrentes au contrat groupe de la banque.

Exemple de l'impact du taux d'assurance sur le prêt immobilier

Le taux appliqué au capital total emprunté représente le montant annuel de l'assurance.

Exemple :

- Vous empruntez 400 000 € sur 25 ans pour acheter votre maison.

- Le taux de votre assurance prêt est de 1 %.

- Chaque année, vous paierez donc : 400 000 € x 0,01 = 4 000 €, soit 4 000 € / 12 = 333 € par mois, et ce pendant les 25 années du prêt.

- Votre assurance vous coûtera donc : 4 000 € x 25 = 100 000 € au total, puisque dans certains cas l'assurance emprunteur prend en compte le montant total du prêt.

Selon la compagnie d'assurance choisie, l'assurance de prêt peut prendre en compte le montant restant à payer, aussi appelé capital restant dû (CRD) pour le calcul des intérêts de l'emprunt bancaire.

La réduction de ce taux peut vous amener à faire des économies impressionnantes, de l'ordre de plusieurs milliers d'euros ! Reprenons notre exemple précédent d'un prêt de 400 000 € sur 25 ans. Vous négociez cette fois-ci votre assurance prêt immobilier au taux de 0,8 % au lieu de 1 %. Vous paierez en tout 400 000 x 0,008 x 25 = 80 000 €. Entre un taux de 1 % et un taux de 0,8 %, la différence finale est de 20 000 € !

Trouver une assurance crédit immobilier avec un taux moins élevé peut vous faire faire des économies colossales, bien plus que la négociation de quelques points sur le taux d'emprunt !

Voici un tableau récapitulatif pour comprendre l'impact du taux sur un crédit de 400 000 euros sur 25 ans.

| Taux | Coût mensuel de l'assurance | Coût total de l'assurance |

|---|---|---|

0,2 % | 66 € | 20 000 € |

0,4 % | 133 € | 40 000 € |

0,6 % | 200 € | 60 000 € |

0,8 % | 266 € | 80 000 € |

1 % | 333 € | 100 000 € |

Importance de la comparaison des garanties d'assurance

Comparer les assurances est essentiel lors de la souscription d'un contrat immobilier. Le calcul des assureurs varie sensiblement. Par exemple, sur un prêt à 400 000 € sur 25 ans, une différence de 0,2 % représente 20 000 € en moins sur votre assurance de prêt immobilier.

L'application d'une surprime est à la discrétion de chaque assureur, là encore un comparatif s'impose, surtout si vous présentez des risques aggravés. Enfin, certains assureurs appliquent le taux d'assurance de prêt sur le capital emprunté. D'autres réalisent un calcul sur le capital restant dû. Cela impacte le coût de l'assurance. Celui-ci sera de moins en moins cher au fil des remboursements du crédit immobilier.

Comment négocier un meilleur taux d'assurance ?

Pour obtenir le meilleur taux d'assurance emprunteur, le plus simple est de faire appel à un courtier. Seul, vous rencontrerez des difficultés à négocier avec la banque ou les assureurs. Un courtier saura défendre votre profil pour trouver l'assureur capable de vous offrir le meilleur TAEA.

Profitez de votre droit à la délégation d'assurance comme de votre droit à la résiliation. De cette manière, vous comparez les offres afin d'être certain de ne plus payer trop cher pour des garanties équivalentes.

Lorsque vous décidez de comparer seul les assurances de prêts, étudiez bien les éléments suivants :

- Le taux annuel effectif global (TAEA).

- Le coût total de l'assurance sur le prêt immobilier.

Utilisez notre comparateur d'assurances de prêt en ligne pour découvrir les meilleures offres du moment.

Questions fréquentes sur le taux de l'assurance de prêt immobilier

Quels facteurs influencent le taux d'assurance de prêt immobilier ?

Le taux d'assurance de prêt est déterminé selon :

- L'âge du souscripteur.

- Son état de santé.

- Sa profession.

- La pratique éventuelle de loisirs risqués.

- La durée du prêt.

- Les habitudes de vie (un fumeur paiera plus cher).

- Le niveau des garanties souscrites.

Comment le TAEA affecte-t-il le coût total de l'assurance de prêt immobilier ?

Le TAEA est appliqué sur le montant emprunté. Plus il est élevé, plus le coût de l'assurance est important. Cela augmente le coût total du crédit, donc le montant des mensualités.

Est-il possible de changer d'assurance de prêt immobilier pour un meilleur taux ?

Oui, vous pouvez choisir librement votre assurance de prêt immobilier. À la signature du contrat, la délégation d'assurance vous offre la possibilité de souscrire une assurance avec un taux inférieur à celui de l'assurance groupe de la banque. Grâce à la loi Lemoine, vous pouvez changer d'assurance emprunteur à tout moment pour bénéficier du meilleur taux annuel effectif d'assurance (TAEA).

Comment réduire le coût de l'assurance emprunteur ?

Pour réduire le coût de votre assurance de prêt immobilier, différentes solutions sont à envisager :

- Réduire la durée du prêt : le taux d'assurance s'applique annuellement, un crédit plus court baisse son coût total.

- Essayer d'arrêter de fumer pour éviter une surprime.

- Limiter la pratique de sports à risque.

- Comparer les offres : chaque assurance définit librement ses taux selon le profil des assurés.

Quand est-il judicieux de changer d'assurance emprunteur ?

Vous pouvez changer d'assurance de prêt immobilier à tout moment pour faire des économies. Il reste toutefois préférable de changer rapidement pour obtenir le meilleur taux. Lorsque vous résiliez tard, le coût de votre assurance est impacté de façon négative par votre âge plus avancé au moment de la souscription du nouveau contrat.

Nous vous invitons à réaliser différentes simulations pour définir l'intérêt d'un changement d'assurance emprunteur.