Qu'est-ce qu'un courtier en assurance de prêt ?

Un courtier en assurance de prêt est un intermédiaire entre l'emprunteur et les compagnies d'assurance. Il ne vend pas directement de contrats, mais met en relation le client avec les assureurs capables de répondre à ses besoins spécifiques. Grâce à sa connaissance du marché, il peut comparer plusieurs offres et proposer un contrat adapté à l'emprunteur, incluant les garanties essentielles comme le décès, l'invalidité, ou l'incapacité de travail.

Par exemple, un jeune emprunteur en bonne santé pourra bénéficier de tarifs moins élevés qu'une personne présentant des risques médicaux. Le courtier ajuste donc la couverture selon la situation et les priorités du client. Il accompagne également l'emprunteur dans la lecture et la compréhension des clauses contractuelles, parfois complexes.

Quelles sont les obligations légales et éthiques d'un courtier en assurance emprunteur ?

Un courtier en assurance emprunteur doit répondre à des obligations légales rigoureuses, auxquelles s'ajoutent des devoirs éthiques, afin de garantir un service fiable et transparent. Un point important à souligner est son inscription à l'ORIAS : le courtier doit être enregistré auprès de l'Organisme pour le registre unique des intermédiaires en assurance, banque et finance (ORIAS), qui tient un registre officiel des intermédiaires autorisés à exercer.

Sur le plan légal et déontologique, le courtier doit notamment :

- Véracité et transparence de l'information : il doit informer l'emprunteur de façon claire sur les différentes offres possibles, les garanties, les exclusions, les coûts liés aux contrats d'assurance.

- Conseil adapté au profil client : le courtier doit proposer des solutions tenant compte du profil de l'emprunteur (santé, situation financière, objectifs), et ne pas pousser vers des contrats qui seraient peu pertinents uniquement pour maximiser sa propre rémunération.

- Confidentialité des données : les informations personnelles et médicales recueillies auprès du client doivent être protégées et traitées dans le respect de la confidentialité.

- Transparence des rémunérations : le courtier doit indiquer clairement à l'emprunteur comment il est rémunéré, afin qu'il n'y ait pas de conflit d'intérêt caché.

Sur le plan éthique, le courtier doit agir dans le meilleur intérêt de l'emprunteur : cela implique qu'il ne privilégie pas les contrats qui rapportent le plus à lui, mais ceux qui correspondent réellement aux besoins du client. Il doit également s'engager à un devoir d'indépendance, dans la mesure où il présente plusieurs options de compagnies d'assurance, et non un choix unique biaisé.

Pourquoi passer par un courtier pour son assurance emprunteur ?

Faire appel à un courtier pour son assurance emprunteur présente plusieurs avantages majeurs. Tout d'abord, le courtier permet de comparer rapidement un large éventail d'offres disponibles sur le marché. Chaque assureur propose ses propres tarifs et garanties, et sans intermédiaire, il serait long et complexe pour un particulier de les analyser toutes. Par exemple, un courtier peut négocier des taux réduits ou identifier des assurances offrant des garanties équivalentes à celles d'une banque mais à un coût jusqu'à 30% inférieur pour un même profil d'emprunteur.

Ensuite, le courtier simplifie considérablement le processus administratif. L'emprunteur n'a pas besoin de contacter individuellement chaque assureur, de remplir plusieurs dossiers ou de suivre de près les validations. Le courtier se charge de toutes ces démarches, depuis l'analyse du profil de l'emprunteur (situation financière, âge, état de santé) jusqu'à la signature du contrat et sa transmission à la banque. Cela permet de gagner du temps et d'éviter des erreurs ou oublis dans les documents administratifs.

Enfin, le courtier apporte un accompagnement personnalisé, particulièrement utile pour les profils complexes. Les emprunteurs présentant des risques particuliers — antécédents médicaux, profession à risque, surpoids ou maladies chroniques — peuvent bénéficier de conseils précis et être orientés vers des assureurs spécialisés qui acceptent ces profils. Le courtier peut également conseiller sur le choix des garanties optionnelles, comme la perte d'emploi ou l'invalidité partielle, afin de sécuriser au mieux le prêt immobilier sur le long terme.

Quel est le rôle du courtage en assurance crédit immobilier ?

Le courtier en assurance de prêt immobilier joue un rôle à la fois économique et stratégique pour l'emprunteur. Son principal objectif est de trouver un contrat qui réponde aux besoins spécifiques tout en restant compétitif financièrement. Pour cela, il compare les offres de plusieurs assureurs, analyse les garanties proposées et identifie celles qui sont adaptées au profil de l'emprunteur et à la politique de la banque.

Le courtier conseille également sur la différence entre couverture individuelle et collective, ainsi que sur le niveau d'invalidité ou d'incapacité pris en charge. Par exemple, un jeune emprunteur peut choisir une couverture plus légère pour réduire le coût, tandis qu'un emprunteur présentant des risques médicaux pourra opter pour une couverture renforcée, en incluant des options comme l'invalidité partielle ou la perte d'emploi.

Son rôle s'étend aux situations complexes : les courtiers spécialisés connaissent les assureurs capables de couvrir des profils à risque médical aggravé ou d'autres particularités. Ils peuvent négocier des conditions avantageuses, là où la banque proposerait un tarif élevé ou refuserait l'assurance.

Le courtier agit donc comme un intermédiaire et un conseiller stratégique, permettant à l'emprunteur d'optimiser le coût de son assurance, de sécuriser son prêt et de bénéficier d'une couverture sur mesure adaptée à sa situation réelle.

Quel est le tarif d'un courtier en assurance de prêt immobilier ?

Le recours à un courtier en assurance de prêt immobilier est souvent gratuit pour l'emprunteur. La majorité des courtiers se rémunèrent en effet via une commission versée par la compagnie d'assurance si le contrat est souscrit, sans surcoût pour le client. Cette commission représente en général de 5% à 15% de la prime totale selon les acteurs et le type de contrat.

Certains courtiers facturent toutefois des frais de dossier ou d'accompagnement, notamment lorsqu'ils réalisent un audit complet du contrat existant, négocient une délégation complexe ou interviennent dans un contexte de risque médical. Ces frais restent généralement compris entre 50 € et 150 €, voire plus exceptionnellement autour de 200 à 300 € pour les dossiers très techniques.

Dans tous les cas, la rémunération doit être affichée clairement, et le courtier a l'obligation légale d'informer son client du mode et du montant de sa rémunération avant toute souscription, afin de garantir une totale transparence.

Quel est le coût moyen d'une assurance emprunteur ?

Le coût d'une assurance emprunteur varie fortement selon l'assuré, la durée du prêt, son état de santé ou encore le type de contrat choisi (assurance groupe de la banque ou délégation individuelle).

En moyenne, l'assurance représente entre 25% et 35% du coût total d'un crédit immobilier, avec une prime annuelle comprise entre 0,10% et 0,40% du capital emprunté pour un emprunteur jeune et en bonne santé, et jusqu'à 0,80% ou plus pour les personnes plus âgées ou présentant un risque médical. Concrètement, sur un prêt de 200 000 € sur 20 ans, un emprunteur de 30 ans peut payer autour de 10 à 20 € par mois, tandis qu'un emprunteur de 55 ans peut dépasser 60 à 80 € mensuels.

Le type de tarification joue aussi un rôle : les contrats bancaires, basés sur les quotités uniformes et moins personnalisés, sont souvent plus coûteux que les contrats individuels, qui ajustent précisément le tarif selon l'âge, la profession et les garanties sélectionnées.

Par exemple, pour un emprunteur seul d'une trentaine d'années, salarié non-cadre et non-fumeur, effectuant un prêt de 200 000 € à 3,00% sur 25 ans, le coût annuel de l'assurance peut passer de 520 € à 170 €, selon les garanties choisies. Grâce à un courtier, il est souvent possible d'obtenir une économie allant jusqu'à plusieurs milliers d'euros sur la durée du prêt. Ici, l'économie sur 25 ans représente environ 8 740 €.

| Critère | Assurance de la banque | Délégation d'assurance |

|---|---|---|

| Taux moyen | 0,38% | 0,09% |

| Coût total (sur 25 ans) | 13 050,00 € | 4 311 € |

| Coût annuel | 522,00 € | 172,44 € |

| Coût mensuel | 43,50 € | 14,37 € |

Tarifs indicatifs moyens, au 21/11/25. Simulation réalisée sur notre comparateur.

Un courtier est-il toujours nécessaire ?

Un courtier n'est pas obligatoire, mais il s'avère parfois très utile. Un emprunteur peut tout à fait comparer seul les assurances disponibles sur le marché et souscrire directement auprès d'un assureur. Toutefois, le courtier apporte une réelle valeur ajoutée lorsqu'il s'agit de décrypter les garanties, d'analyser les exclusions, de comparer les prix ou encore de trouver une assurance adaptée à un profil spécifique.

Pour les dossiers complexes, risques médicaux aggravés, professions à risque, prêts importants, son expertise permet fréquemment d'obtenir de meilleures conditions que celles accessibles sans accompagnement. Pour les profils simples, un courtier reste un confort, mais pas toujours indispensable pour trouver la meilleure assurance de prêt.

Comment choisir le meilleur courtier en assurance emprunteur ?

Choisir un courtier fiable demande une analyse approfondie de plusieurs critères :

- Réputation et références : il est crucial de vérifier l'expérience du courtier et la satisfaction de ses clients via les avis en ligne et les recommandations personnelles. Un courtier reconnu est souvent un gage de sérieux et de professionnalisme.

- Partenaires assureurs : un courtier ayant des partenariats avec plusieurs compagnies d'assurance pourra offrir un large éventail de solutions et négocier des tarifs compétitifs. Plus le panel d'assureurs est diversifié, plus il est probable de trouver une offre adaptée au profil spécifique de l'emprunteur.

- Transparence : le courtier doit expliquer clairement ses honoraires et sa commission. L'emprunteur doit savoir si ses conseils sont influencés par une rémunération spécifique.

- Expertise : il est important de choisir un courtier qui connaît les particularités de l'assurance emprunteur, notamment pour les cas complexes (risques aggravés, professions à risque). Le courtier doit pouvoir proposer des solutions adaptées et sécurisantes pour toutes les situations.

En vérifiant ces points, l'emprunteur s'assure de travailler avec un professionnel capable de négocier les meilleures conditions et de l'accompagner efficacement tout au long du prêt, depuis le choix initial jusqu'à la renégociation ou la modification du contrat si nécessaire.

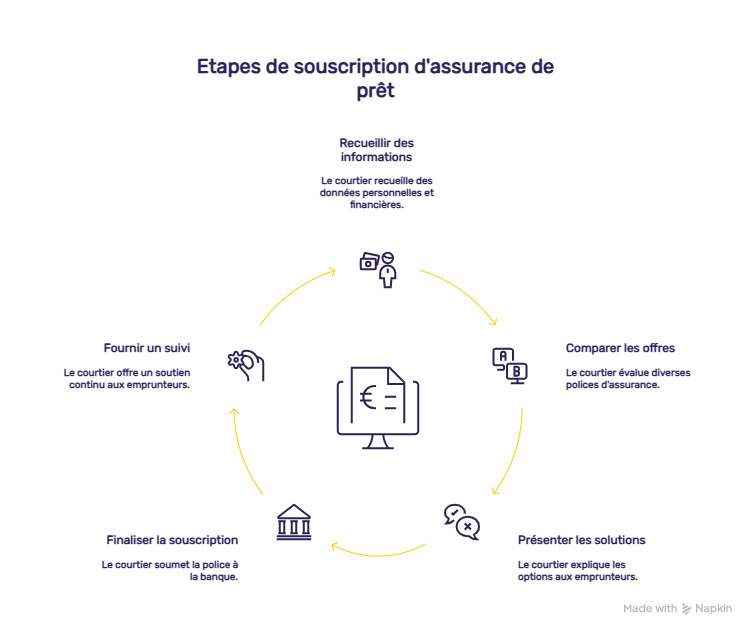

Les étapes pour souscrire via un courtier en assurance de prêt

- Prise de contact et analyse du profil : le courtier recueille toutes les informations nécessaires, qu'elles soient personnelles, financières ou médicales, afin de cerner le profil de risque et les besoins de l'emprunteur.

- Comparaison des offres : il sélectionne plusieurs contrats adaptés, en comparant les garanties, exclusions, délais de carence et tarifs.

- Présentation des solutions : le courtier explique en détail les caractéristiques de chaque offre, mettant en avant les avantages et inconvénients, et aide l'emprunteur à choisir la solution la plus adaptée.

- Signature et envoi à la banque : une fois la décision prise, le courtier finalise la souscription et transmet l'assurance à la banque pour validation du prêt.

- Suivi : après la souscription, le courtier peut continuer à accompagner l'emprunteur en cas de renégociation, modification de garanties ou problème avec l'assureur, garantissant ainsi un suivi complet sur la durée du prêt.

FAQ – Courtier en assurance emprunteur

Peut-on changer d'assurance en cours de prêt ?

Oui, la loi Lemoine permet désormais de changer d'assurance emprunteur à tout moment, sans frais et sans attendre la date d'anniversaire du contrat. La seule condition est que la nouvelle assurance propose un niveau de garanties équivalent à celui exigé par la banque. Une fois la demande envoyée, la banque doit l'étudier, puis accepter ou refuser la substitution de manière motivée. Si elle accepte, elle formalise le changement par un avenant au contrat de prêt.

Les courtiers sont-ils réellement moins chers que les banques ?

Dans la majorité des cas, oui. Les courtiers proposent souvent des assurances individuelles dont les tarifs sont ajustés au profil de l'emprunteur, ce qui permet d'obtenir des prix plus compétitifs que les assurances groupe des banques. Toutefois, l'écart dépend du profil : plus l'emprunteur est jeune et en bonne santé, plus l'économie est importante. À l'inverse, pour certains profils spécifiques, la différence peut être plus faible.

Un courtier peut-il refuser mon dossier ?

Oui, un courtier peut refuser de prendre en charge un dossier s'il estime ne pas pouvoir trouver d'assurance adaptée au profil de l'emprunteur, par exemple en cas de risque trop élevé ou de conditions impossibles à couvrir auprès de ses partenaires assureurs. Dans ce cas, il peut orienter l'emprunteur vers des assureurs spécialisés ou des dispositifs alternatifs.

Le courtage fonctionne-t-il aussi en cas de risque médical aggravé ?

Oui, le courtage peut être particulièrement utile dans les situations de risque médical aggravé. Certains courtiers sont spécialisés dans ces profils et connaissent les assureurs capables de proposer des contrats adaptés. Ils peuvent donc aider à obtenir des garanties sur mesure, parfois là où les banques ou les assureurs classiques auraient refusé ou fortement majoré le tarif.

Pourquoi les banques doivent accepter la délégation ?

Avec la loi Lagarde, les banques sont obligées d'accepter une délégation d'assurance dès lors que le contrat alternatif présente des garanties équivalentes à celles de leur assurance groupe. Cette obligation s'inscrit dans un objectif de transparence et de concurrence renforcée : l'emprunteur est libre de choisir une assurance moins chère ou mieux adaptée, et la banque ne peut pas imposer son propre contrat si un autre remplit les mêmes exigences de couverture.